为了提供更好的使用体验,富达中国将使用您的Cookie。如果您点击的覆盖「接受」按钮,我们将视为您接受了我们Cookie政策。同时,您也能够随时 改变Cookie设置或查看Cookie政策。

继续操作将离开富达基金中国官网主页,跳转至投资人平台。该平台由富达基金外包服务机构招商证券提供技术支持,平台数据准确性由富达基金负责,富达基金拥有最终解释权。

主页

反洗钱

国内法律法规 国内法律法规 国内法律法规 国内法律法规 国内法律法规 国内法律法规 国内法律法规 国内法律法规 国内法律法规 国际法律法规 国际法律法规 国际法律法规 国际法律法规 国际法律法规 国际法律法规 国际法律法规 国际法律法规 国际法律法规 国际法律法规 国际法律法规 国内法律法规 反洗钱联系方式 国内法律法规 国内法律法规 国内法律法规 反洗钱动态、宣传材料及相关链接 反洗钱动态、宣传材料及相关链接 反洗钱动态、宣传材料及相关链接 反洗钱动态、宣传材料及相关链接 反洗钱动态、宣传材料及相关链接 反洗钱动态、宣传材料及相关链接 反洗钱动态、宣传材料及相关链接 反洗钱动态、宣传材料及相关链接

究竟需要存够多少钱才能幸福养老

每个人的退休养老规划各有不同,但无论处在哪个年龄段,绝大数人心中都有一个类似的疑问:为了幸福养老,我到底应该准备多少钱呢?

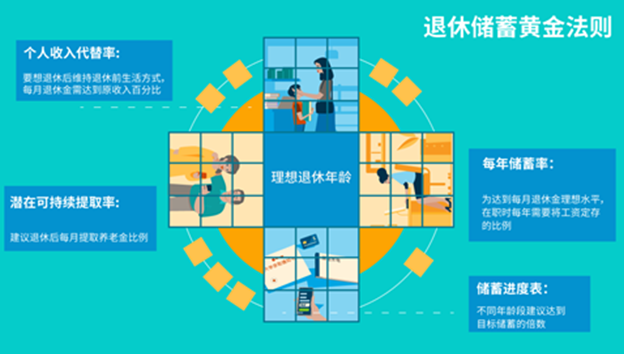

为此,我们首次在中国市场引入富达自主研发的“退休储蓄黄金法则”,旨在结合国际经验和本土研究,为中国工薪阶层打造可量化的养老储蓄计划。主要包含四个重要指标:储蓄进度表、每年储蓄率、收入替代率及潜在可持续的提取率。具体情况当然因个人需求和所处环境而有所不同,但我们这次要介绍的方法论,可以帮助每一个在养老路上挣扎的人明白什么时候应该做出什么样的投资决定,才能为退休生活做好充分准备。

富达“退休储蓄黄金法则”

在退休前,我们建议存够相当于当时年薪9倍的储蓄用于养老。这也意味着,如果从25岁开始储蓄,则要拨出年收入的19%用于养老,一直存到62岁的理想退休年龄,就可以达到存够9倍退休时年收入的目标。

这中间有一些重要的储蓄进度参数您要跟上,比如在30岁的时候建议存够相当于当时年薪1倍的储蓄用于养老;到40岁,存够4倍;50岁时,存够6倍;60岁时,存够9倍,并在62岁退休时维持9倍的目标。

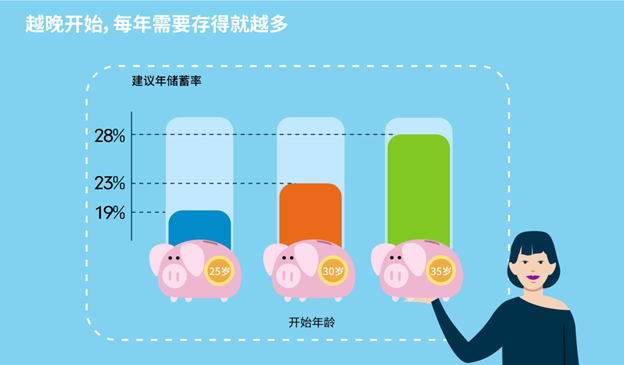

还有要特别注意的一点是,假设您没有做养老储蓄与投资,那么您越晚开始,每年需要存得就越多。刚刚说了如果您从25岁开始储蓄,要拨出年收入的19%用于养老。但是如果您30岁才开始储蓄,每年则要将23%的工资用于养老储蓄;如果35岁才开始,则需要拨备28%的年收入用于养老。可见养老储备是一门“早开始,轻松储”的学问。

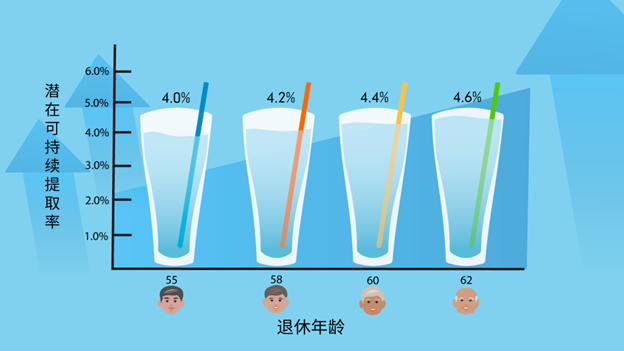

在退休储蓄黄金法则中,我们称19%为每年储蓄率,以1倍、4倍、6倍或者9倍来代表储蓄进度,4.6%为潜在可持续提取率。

以上这些参数基于62岁开始领退休金的假设,互相关联、互相影响。如果您选择提前退休,则相当于以更少的退休金积累,覆盖更长时间的退休年限,因此退休后可以提取的比例也应该缩小。比如,如果您计划55岁就退休,那退休金提取水平建议在4%。

要知道的事

我们的这一“退休储蓄黄金法则”假设您没有理财投资等其他养老金收入,并以过往市场数据为基数。考虑到实际情况受就业、工资增长、社保缴费金额变化等因素影响,具体储蓄情况因人而异、因时而异。

目前,富达“退休储蓄黄金法则”已在包括美国、英国、爱尔兰、德国、日本、中国香港等全球八个国家和地区推出。这些市场均在不同程度出现了人口老龄化现象,迫切需要广大工薪阶层积极参与退休规划。因此富达“退休储蓄黄金法则”的诞生,可以帮助储户更好地设定退休储蓄计划,为潜在投资者明确养老收入目标。

既然提供了方法和方向,就要付诸行动。即便有时可能会觉得这些数字高不可攀,或者眼前的财务需求看上去更重要。目标长远,相信坚持的力量,积少成多,积水成渊。从容养老,从储蓄开始。

联络我们

客服热线: 400 920 9898

境外客户请拨打 +86-21-60600666

传真: 021-60119601

人工服务时间: 沪深交易所交易日 9:00-11:30 13:00-17:30

客服电邮: services@fidelity.com.cn

公司地址: 上海市浦东新区世纪大道8号国金中心二期7楼701室

本资料须获富达基金书面同意方可向外发放。本资料内所载的观点,在任何情况下均不应被视为富达基金的促销或建议。富达基金对任何依赖本文而引致的损失概不负责。有意投资者应就个别投资项目的适合程度或其它因素寻求独立的意见。虽然富达基金已尽力采取措施,确保文内资料准确无误,但不拟就有关由第三方所提供的数据出现错误或遗漏承担任何责任。

本资料仅供数据参考用途,未经富达基金的书面同意,请勿传阅或复制本资料。本资料不应被视为邀请或推介认购富达基金任何基金或产品,或邀请或推介采用富达基金的资产管理服务。

富达 / 富达国际 / Fidelity / Fidelity International指FIL Limited及其附属公司,富达基金指富达基金管理(中国)有限公司,“富达”、“富达国际”、Fidelity、Fidelity International、Fidelity International 标志及F标志均为FIL Limited的商标。富达只就产品及服务提供数据。富达投资指富达管理与研究公司。

投资涉及风险。本数据仅包含一般数据,并非认购基金份额的邀约,亦不应被视为建议购买或沽售任何金融工具。本数据所载数据只在数据刊发时方为准确。观点及预测或会更改而不需另作通知。本资料所载的证券(如有)仅供资料用途,在任何情况下均不应被视建议买入或卖出有关证券。

富达基金与富达国际、富达投资之间实行业务隔离制度,富达国际、富达投资并不直接参与富达基金的投资运作,富达国际、富达投资的过往投资业绩不代表富达基金的投资业绩,且不构成对富达基金管理基金业绩表现的保证。